積立投資と一括投資どちらがお得?

投資に回すことが出来るお金があるけど、一度で全額買うのは勇気がいります。そんな背中を押すように、時間をかけて少しずつ買うといいよ。これが時間分散だなんてこと言われてますが、本当にそうでしょうか。鵜吞みにしないで少し考えてみたいと思います。

ドルコスト平均法って有効なの?

ドルコスト平均法とは、

ウィキペディアから引用株式や投資信託などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。

毎月に分割して投資というと、積立投資に近いイメージです。では、今あるお金を一括で最初に投資するのと、分割して購入するのでは、どちらが得になるのでしょうか?

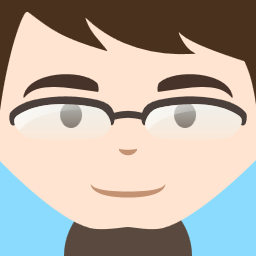

仮に120万円が手元にあり、これで投資信託を購入します。投資信託は毎年5%の利益を出し続けたとします。

①一方は、最初に一括で120万円投資します。

②他方は、毎月1万円コツコツ投資したとします。

両方とも10年後には同じ金額の120万円を投じたことになります。利回り5%は年末に一括で得たとすると、以下のようなグラフになりました。

①一括投資の方が75万円程の利益、

②積立投資は30万円の利益となりました。

まあ、5%で右肩上がりするなら最初から大金を投じた方が、利益も多いことは火を見るより明らかです。

でも、この誰もがわかっている「最初から大金を投じること」が難しいですよね。リスクを取ればリターンも大きくなりますということです。

今、お金が無く、日々の節約で資金を捻出しながら投資しているならば、毎月コツコツ積立するしか方法はありません。

しかし、ある程度まとまったお金があり、でも時間分散と称して分割してコツコツ毎月積立投資をすると一括投資に比べてリターンは小さくなります。リターンの大きさだけ見るとドルコスト平均法は不利となります。

過去の実例に照らして考察する

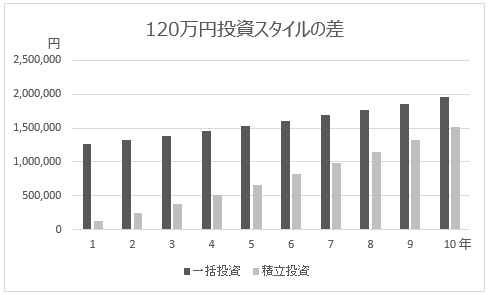

ここでは、S&P500インデックスファンドを投資対象として検証をしています。他の投信や株式では結果が異なるので注意してください。

毎年5%一本やりで上がっている相場など無いと言われれば、その通りです。過去にはITバブル崩壊やリーマンショック、直近ではコロナによる大きな下落がありました。将来はわかりませんが、過去のデータを使ってシミュレーションすることは可能です。

以下は、S&P500インデックスファンドを2011年1月初日に購入して2020年12月末に売却した場合のグラフです。折れ線はS&P500インデックスの値で、棒グラフは利益率です。利益率には毎年1.5%の配当金が出て、それを再投資した計算となっています。

一括投資は347%、積立投資は206%となりました。(損得ゼロを利益率100%としています)この期間は、2020年前半にコロナによる大きな下落がありましたが、おおむね右肩上がりでした。

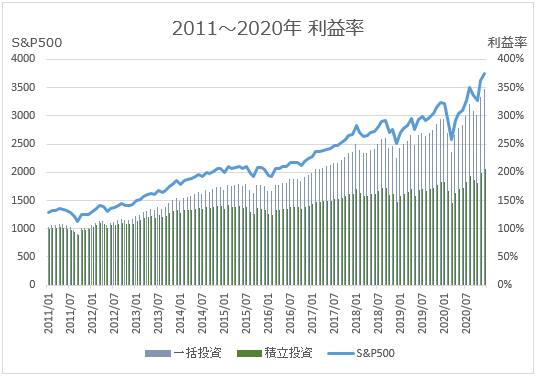

右肩上がりの期間だけでは検証したことになりませんので、2000年~2009年末のグラフも見てみます。ITバブル崩壊とリーマンショックが含まれている期間です。

一括投資は88%(12%の損失)、積立投資は104%となりました。期間全般で積立投資の方が良いパフォーマンスとなっています。

こうしてみると、ドルコスト法は下落相場、もしくは株価が上昇しない局面でメリットが強調されると言えそうです。リターンは大きくならないが、リスクを小さくできるとも言えそうです。

結局のところどちらがいいの?

上記の2例だけでは決め手にならず、積立投資と一括投資のどちらが良いか判断できない感じです。

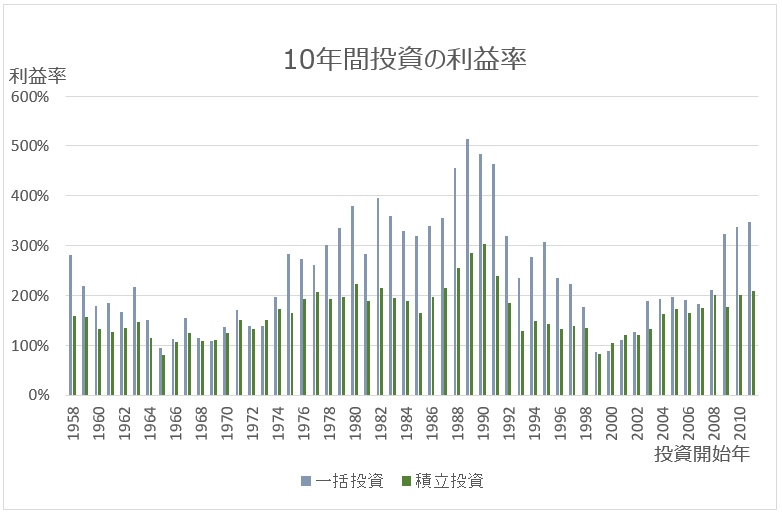

そこで投資期間を10年とし、とある年初に投資を始めて10年後の年末にどうなったのかを1958年から2011年まで1年ごとに全部調べました。配当は簡便的に年1.5%、毎月再投資するとして計算しています。

グラフの横軸は投資を開始した年を表しています。

最初にこのグラフを見た印象は、積立投資(ドルコスト平均法)が勝っている年が少ないということです。勝ったのは、1969年、1973年、2000年、2001年の4回です。過去を見て、未来を予想することはできませんが、一括投資であっても大きく損失を被るようなリスクを背負うわけではない様です。

むしろ、「投資しないリスク」があるようにも見えます。10年経っても100%以下(損失の状態)である年は、53年間の内、4回です。10年投資し続けても満足のいくリターンが得られない場合もありますが、損失をこうむる可能性はかなり少ないのではないでしょうか。筆者はそう思います。

まとめ

- ドルコスト平均法は、下落相場にメリットを得やすい。

- 投資できるお金があるならば、「投資するリスク」と同時に「投資しないリスク」も発生する。

- 10年の長期投資であれば、損失を被る可能性はかなり少なくなる。

- 大きな下落を気にして投資を始めることをためらうと大きなリターンを失う。