為替ヘッジあり?為替ヘッジなし?どっち?

筆者は外国株に投資を行うときに為替ヘッジを行う必要は無いと考えています。

理由は通貨(円やドル)の変動を前もって知ることはできないからです。

さらに「為替ヘッジあり」は「為替ヘッジなし」よりも手数料が高いのです。ヘッジありで手数料をたくさん支払っても(想定の)逆をいけば大損します。為替は操作できませんが、手数料は選択できます。

これらを解説するとともに、今後の先行きについて、筆者の考えをつらつら書いてみたいと思います。

「日本円しか持っていない」はやばい?!

やばいかどうかは個人の考え方次第ではありますが、ひとつの通貨しか持っていないということは、その通貨の価値が崩れたとき、大損をするという意味でやばいと表現しました。

海外投資をしていない人は、資産のほとんどを日本円で持っていることでしょう。この日本円の価値は一定ではありません。米ドルやユーロといった他国の通貨と相対的な価値が日々定められています。

価値は日々の取引量に応じて上下します。いわゆる「今日の1ドルは〇〇円です」とテレビ等で紹介されているアレです。

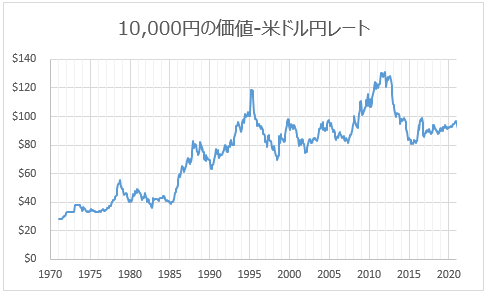

1970年から1990年まで、米ドルの価値は日本円に対して徐々に低下してきました。かつて30ドルで10,000円だったものが100ドルでも足りないことも発生しています。言い換えれば日本円の価値が徐々に高まった歴史です。

一方、1990年からの10,000円は、70ドルから130ドルの間で上げ下げを繰り返しています。中央値の100ドルを基準にするとおよそ30%変動しています。

これは、日本に旅行に来ているアメリカ人から見ると日本の商品が±30%で変動をしているように見えています。

日本円という通貨の変動幅

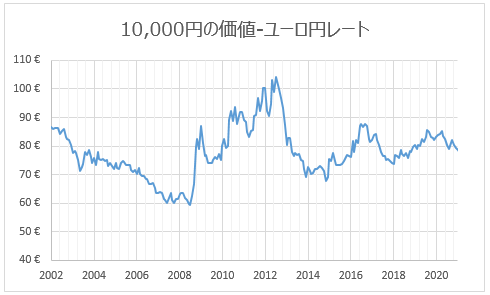

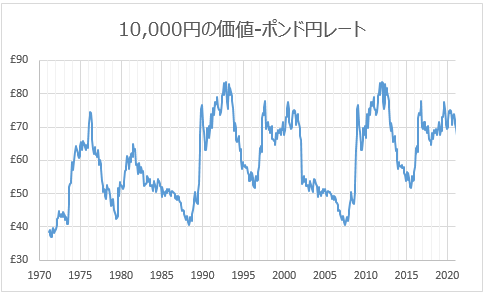

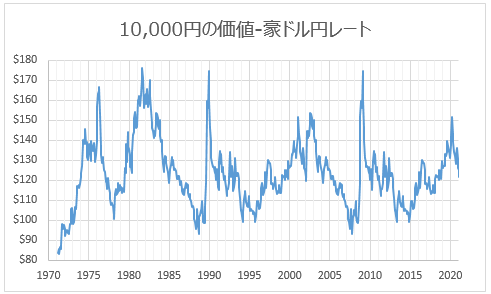

先にアメリカ人から見た変動幅を示しましたが、EU圏の人から見た変動幅、英国人から見た変動幅、オーストラリア人から見た変動幅を調べました。

EU圏ユーロ 中央値 77ユーロ 変動幅 ±35%

英国ポンド 中央値 59ポンド 変動幅 ±42%

豪ドル 中央値 122ドル 変動幅 ±45%

各国から見た日本円は驚くほど変動しています。日本の物価は安定していると言われますが、海外から見るとその評価も随分変わっているものと想像出来ます。

為替の変動を受け入れる考え方

為替は2国間の通貨の関係を表す単なる「ものさし」です。

- 日本に住んで「円」で暮らしている人。

- アメリカに住んで「米ドル」で暮らす人。

「円」が高くなろうが、「米ドル」が高くなろうが、それぞれに生活している人には、些細な事。

いや、輸入品の値段が変わるのだから些細な事じゃないだろうと言うかもしれない。

しかし実際は、高くなったら買わないだけ。別の安い品で満足しちゃう。それが人の購買行動。

どーしても為替が気になる人は、両方を持ってしまえばよい。

「円」と「米ドル」半分づつ…

ほら、もう為替なんか関係ない。

為替リスクの本質とは

通貨の下落とは、その通貨が他の通貨に対し価値が相対的に下がっていくことです。

そして「為替リスク」とは、こうなるかもしれないという可能性であり、下落率のことです。

為替リスクを回避する方法とは、日本円が下落しない様にすることではありません。

日本円以外の通貨を合わせて持つことです。

日本円が下落しても、相対する通貨が上昇するのでプラマイゼロとなります。

為替ヘッジありは日本に閉じこもることを意味する

外国に投資することとは、外国の成長力に期待するとともに、「日本円のみ持つことのリスク」を軽減する効果をもたらします。もし、為替ヘッジを行うと、外国の成長力による利益は享受できるかもしれませんが、日本円のリスクはそのままになってしまいます。せっかくの一石二鳥が半減してしまいます。

日本が成長するシナリオもありますが、日本が縮小するシナリオも考慮して、外国に投資する際の為替ヘッジは不要と考えています。筆者は、為替ヘッジという言葉に日本に閉じこもっている感を強く感じます。

通貨を分散して所持している状態はリスクの軽減が出来ている状態なのに、外国の通貨を持つと為替リスクがあるというのは矛盾しています。外国の通貨を持ったときの「為替リスク」は幻想だと筆者は思うのです。

為替ヘッジ手数料の正体

アメリカの株を購入した時に、同じ金額のドルを売って円を購入します。そうすることで、為替が変動しても影響を相殺できます。

しかし、ドルの金利が高く、円の金利が安い場合、この金利差を支払う必要が出てきます。これが為替ヘッジ手数料の正体です。

アメリカに対して日本の金利が低い状態が続いているため、為替ヘッジすると手数料を支払うことになります。

円安が少しづつ進むと考える理由

筆者は少しずつ円安が進むと考えています。

しかし、このまま円安が進むとは考えていません。一旦110円台まで円高になる可能性も想定しています。

ですが、長期においては少しづつ円安になるのではないかと考えています。

為替の動向は分からない

本質的には、

- どれだけの米ドルやユーロが円に交換されるのか?

- あるいは、どれだけの円が米ドルとユーロに交換されるか?

この行動によって交換レートは決定します。

この行動原理は複雑系であり数学的な論理を構築することは困難であると筆者は考えています。「思考停止である」とか「考えることを諦めている」とおっしゃるであれば、「その通り」と言うしかありません。

金利差による円安/円高は続かない

短期的には金利差で円安/円高の方向性は出ると思います。

しかし、すぐに需給が安定して方向性を失うと思います。

具体的には以下の2つが発生します。

- アメリカの金利が高いからドルを買う<高金利理由>

- 日本円が安くなり、日本旅行や日本の商品(円)を買う<経済活動>

これらの行動により、ドルが買われることと、円が買われることの双方が発生します。

貿易収支の赤字

- 魅力ある価値の高い商品を日本国内から世界に対し輸出できていない。

- 2011年から化石エネルギー購入額が増大し、未だに代替していない。

という状態が、貿易収支を赤字にしています。これは常に円安方向へ圧力をかけるものです。

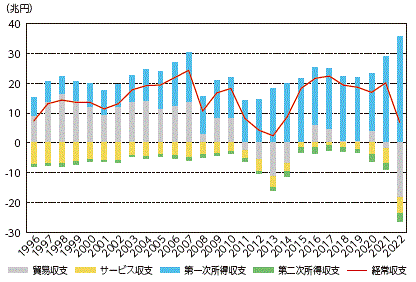

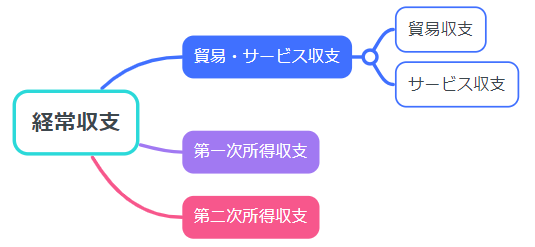

日本の経常収支は黒字

一方、日本の経常収支は黒字です。

貿易収支は赤字ぎみ、サービス収支は赤字です。

しかし、第1次所得収支がこれらの赤字を補って経常収支を黒字までひっぱりあげています。

第1次所得収支とは、海外投資から得た利子・配当などであり、海外にある日本企業からの配当も含まれます。

これらのお金はすぐに円へ交換する必要が無く、外貨のまま保有される場合も多いと思います。

常に円が買われるわけで無いため、これによる円高圧力は低いと考えています。

トータルで円安が強いか

経常収支は黒字であるものの外貨のまま保有される事もあって、収益が円高に結び付いていません。

一方、貿易収支の化石エネルギー購入は円を売って外貨を買い、外貨で支払う必要があるため、赤字の場合は常に円安圧力がかかります。

トータル的には、徐々に円の価値は下落していくと考えています。

おススメ書籍

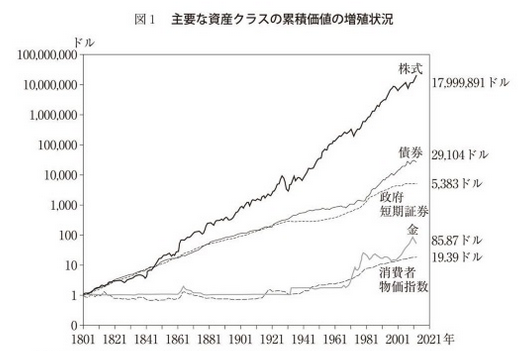

株式が投資の中で最も効率が良いことを表したグラフです。

解説は下の本で記されています。