S&P500とオルカン どっちを選べばよい?

長期投資を目指していて、迷うことの一つに「米国株(SP500)に投資する」か、「オールカントリー(通称オルカン)に投資する」を決められないことです。筆者は、米国株SP500に連動する投資信託を毎月積立しておりますが、オルカンへの乗り換えを検討したことも一度や二度ではありません。

ではなぜ、米国株S&P500を選んだのか?といったところを少し書き記してみました。皆さまのご参考になれば幸いです。

なぜ米国株式を選ぶのか?

簡潔にまとめますと、以下の理由です。

- すでに多くの日本株(TOPIXに連動するETF)を所有している。

- オルカンの投資先情報が得にくい。

- 筆者が中国の今後のリターンに懐疑的なため。

- 筆者が台湾有事のリスクが高いと考えているため。

- 筆者がインドの経済発展は非常にゆっくりと考えているため。

詳しく述べる前に、S&P500とオルカンの違いをおさらいしてみます。

連動する指数はS&P500とACWI

筆者がおススメしている投資の対象は、インデックスに連動する投資信託です。

迷うのは、連動するインデックス(指数)が「S&P500」なのか「ACWI(オール・カントリー・ワールド・インデックス)」かという違いだけです。

米国株(SP500)の指数

筆者が積立投資しているものは、「eMAXIS Slim米国株式(S&P500)」でして、S&P500の指数に連動しています。

S&P500指数

wikipedia

ニューヨーク証券取引所、NYSE MKT、NASDAQに上場している企業の中から代表的な500社を選出し、その銘柄の株価を基に算出される、時価総額加重平均型株価指数である。

S&P500は、アップルやグーグルなどを含めた米国の業績の良い企業500社を平均した指数です。もし、業績が悪くなったりすると、他の良い業績を上げている企業と入れ替えを行います。

その頻度は、年4回行われます。

オールカントリーの指数

オールカントリーというと、三菱UFJ国際投信の「eMAXIS Slim 全世界株式(オール・カントリー)」が代表的です。連動元は、MSCIオール・カントリー・ワールド・インデックス(通称はACWI)です。

MSCIオール・カントリー・ワールド・インデックスは、MSCI社が開発した株価指数です。日本を含む先進国および新興国の大型株・中型株(約3,000銘柄)で構成され、世界各国市場の時価総額約85%をカバーしています。

松井証券

4半期ごと、2、5、8,11月に銘柄入れ替えを行っています。出所:MSCI指数ハンドブック

指数メンテナンス

MSCI指数は、対象となる株式市場の変化をタイムリーに反映するために管理される。また、指数のメンテナンスにおいては、継続性・再現性・回転率を最小限にとどめることも重視される。主なメンテナンスは、銘柄の追加・削除、株数の変更、浮動株係数の更新等である。メンテナンスは大きく分けて以下の2つである。クォータリー・インデックス・レビュー(QIR):2月、5月、8月、11月

出所:MSCI指数ハンドブック 11ページ

ライト・リバラシング:QIRの代わりに、一定の条件下ではライト・リバラシングに切り替える。

投資先の比率

米国株(S&P500)の投資先

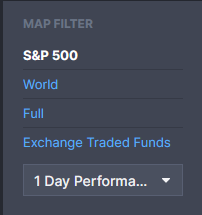

米国企業の大型株中心の500社に含まれている会社名や大きさは、時価総額や騰落率を視覚的に表現してくれるサイト、finviz(フィンビズ)で確認するのがおすすめです。一目でわかりますね。明るい緑になるにつれ値上がり率が高く、明るい赤になるにつれ値下がり率が高いです。プラスマイナスゼロは黒で表されています。

マス目の大きさは会社の規模(大きさ)を表していて、マスの中央のアルファベット1~4文字が企業名を省略した記号(ティッカー)です。代表的なのは、AAPL(アップル)、MSFT(マイクロソフト)、AMZN(アマゾン)辺りです。

S&P500の騰落(2023/11/18付)

当落率表示の期間を3か月、半年、1年と変えることもできます。

直近、1年に切り替えると以下のようになりました。finviz(フィンビズ)の画面にある、「1Day Performa…」を「1Year Performa…」に変えると切り替わります。

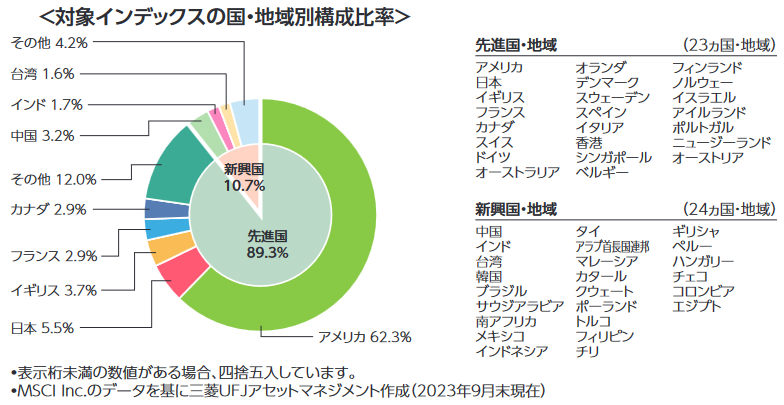

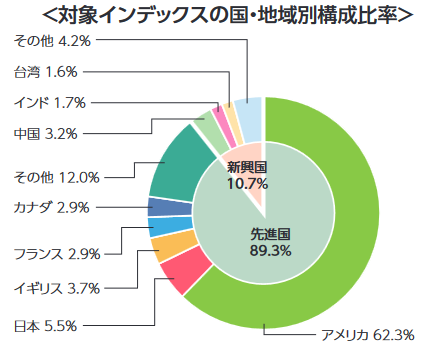

オールカントリーの投資先

eMAXIS Slim 全世界株式(オール・カントリー)の目論見書をみますと、投資先は、以下のようになっています。

米国 62.3%、日本5.5%、先進国その他21か国 21.5%、中国+台湾 4.8%、新興国その他22か国 5.9%です。米国に次ぐ規模なのが、日本であり、中国+台湾を凌いでいます。

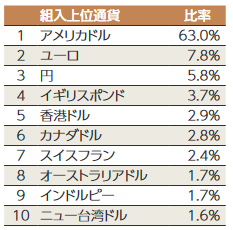

通貨別の分布は以下の通りです。

筆者は、米国ドル63%、日本円5.8%、香港ドル2.9%、ニュー台湾ドル1.6%あたりが気になります。

直近の運用成績

目論見書から引用しました。

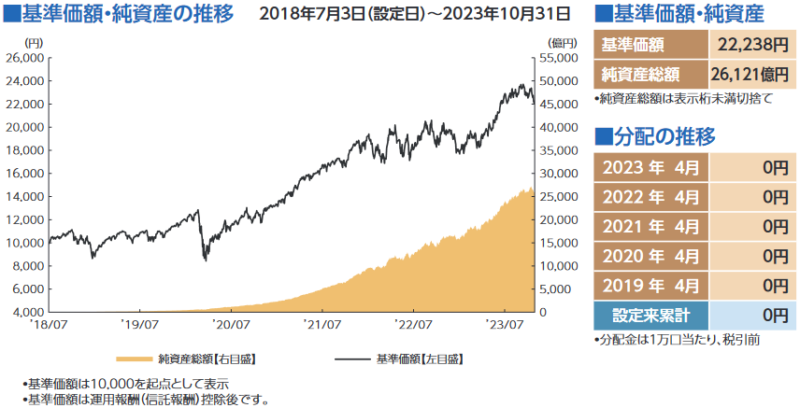

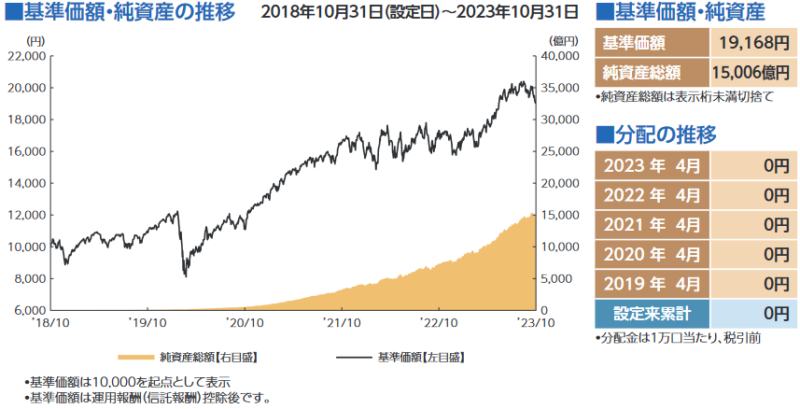

運用期間はそれぞれ2018年の7月と10月からであり、ほぼ同じです。

| 項目 | S&P500 | オルカン |

|---|---|---|

| 投資倍率 | 2.2倍 | 1.9倍 |

| 純資産総額 | 2.6兆円 | 1.5兆円 |

2つのグラフを見比べても、動きに大きな違いは見られません。オルカンにおいても、米国株の比率が6割を超えているため似通った形になるのでしょう。

米国株(S&P500)の成績

オールカントリーの成績

S&P500を選ぶ理由

繰り返しになりますが、簡潔にまとめると…

- すでに多くの日本株(TOPIXに連動するETF)を所有している。

- オルカンの投資先情報が得にくい。

- 筆者が中国の今後のリターンに懐疑的なため。

- 筆者が台湾有事のリスクが高いと考えているため。

- 筆者がインドの経済発展は非常にゆっくりと考えているため。

では、一つづつ見ていきます。

日本株はもう要らない

すでに投資金額比率で15%を超える日本株を所有しています。TOPIXに連動するETFと言う形で所有しています。当面は、このまま日本株へ投資せずとも十分だと考えています。つまり、オールカントリーに含んでいる日本への投資が筆者にとって要らないのです。

もう一つ、日本に住んでいるため、日本のことは肌感覚で分かります。日本への投資は、あれこれ調べて、個別株で一喜一憂するのも良いのかな?と考えています。個別株なら株主優待もありますし。

投資先情報は得られるのか?

先進国では当たり前に規制されていることが、新興国ではそうでないことも多く、「ルールを守らない」や「いきなりルール変更」などが発生します。ロシア、中国、中東の独裁国家においてはリスクが高まっているといってよいでしょう。

米国と日本の情報は潤沢に得られますが、中国や中東の市場はどうなっているかがよくわかりません。欧州でさえも、戦争による混乱で先行きの不透明感が増しています。近い将来、これらの懸案がクリアになって「憂いなしに投資することが可能になる」とは言い難いと筆者は考えています。

ことリターンに対しては、伸びしろのある新興国に期待することは大いに理解できます。ただし、期待できそうなのはインド、台湾くらいで、他は伸びしろが小さいのではないかと思ってます。

もちろん新興国の経済発展に期待しておりますが、昨今のグローバル化の逆回転で資本(お金)が新興国に流れ難くなっており、すんなり成長するか懐疑的です。筆者はインドや東南アジアが急成長する時期がわりと先になったと考えています。

中国は成熟期に至っている

「日本に対して中国は30年後を追ってきている」と筆者は考えて今の中国を見るようにしています。日本が経済成長した1970~80年台は、中国において2000~10年台に当たるでしょう。日本が停滞した1990年台は、中国では2020年台に当たります。

中国の不動産が低迷しています。日本がかつて経験したバブル崩壊処理のことを照らし合わせると簡単には解決せず、長い時間が必要と考えています。1998年には日本のいくつかの銀行が破綻し、国有化されました。先日、中国で不動産会社の破綻が起きています。

台湾のリスク

台湾の半導体(最先端)企業は「戦争勃発のリスク」が高まりつつあるにもかかわらず、自国での生産にこだわっていると筆者は見ています。一部、日本にも工場を建設していますが、これは主力工場ではないです。

何も起きないことを願っています。しかし、その恐れが高まっただけで、原材料の入手困難、しいては工場の操業停止といった事態になって不況に見舞われるのではないかと危惧しています。

ウクライナ-ロシア戦争の行方にも影響を受けるでしょう。アメリカがウクライナへの支援を打ち切り、現状維持(=ロシア勝利)で終結したならば、中国は台湾統合に自信を持つのではないか、これだけで状況は不安定になると考えてます。

インドの経済発展のスピード

将来インドが世界経済の中心に躍り出る国であることは疑っていませんが、今は少々手間取っているように見えます。中国が世界の工場になった背景には豊富な労働人口に加えて、中国共産党指導による国家ぐるみの猛烈な工場誘致と急速なインフラ整備がありました。

インドには豊富な労働人口がありますが、誘致とインフラの進行はゆっくりです。もたもたしているうちにベトナム、インドネシア、フィリピン、マレーシアあたりが発展して世界の工場が分散する事態になるとインドの経済発展は遅くなるでしょう。

長期投資を長い道に例えるならば

過去走って来た道はバックミラーで少し見る程度でしょうが、この先走る道はいろいろな予測を立てながら安全に早く通り過ぎることを目的にするでしょう。そして、道がデコボコであわや谷底に落ちそうになるなら、道を変えるか使う車を変えるでしょう。

道を変えるという事は株式投資から国債投資、または銀行預金に変えることを示しています。いわば回り道(積立を一時停止して現金を持つ)です。先のことは分からないので、そういった可能性はゼロではありません。では、車(手段)を変えるとはどういったことか。

S&P500は必要最低限の装備をもった車とするならば、オルカンはラジオやカーナビを備え、四駆でABSが付いている車です。この様々な装備は安心をもたらしますが、装備の負担で走りが少し遅いイメージです。そして、これらの装備は前進する(価額が上がる)ことにさほど直接的に働かないところも似ています。

高速道路を走っているような今の状況が続けば、S&P500の方に軍配が上がります。もしデコボコ道に変わる様な経済状況になればオルカンの方が安心できますが、どちらも歩みは遅くなって通り抜けるのに時間がかかります。このとき、わずかにオルカンの方が歩みが早くなります。(過去において1~2%程度)

今後、デコボコ道はそう多くはないと筆者は思っております。一方「安心が欲しいのでオルカンにする」と言う選択は「あり」だと思います。オルカンがより多く買われている理由が、日本人は「安心」が大好きだからだとと感じています。

※筆者が信頼できると判断した情報および資料等に基づいておりますが、その情報の正確性、完全性を保証するものではありません。また、作成基準日現在のものであり、将来予告なく変更されることがあります。これらの情報によって生じたいかなる損害についても、筆者は一切の責任を負いかねます。